13家券商业务均超千亿!中信证券、中信建投大幅领先

核心要闻:

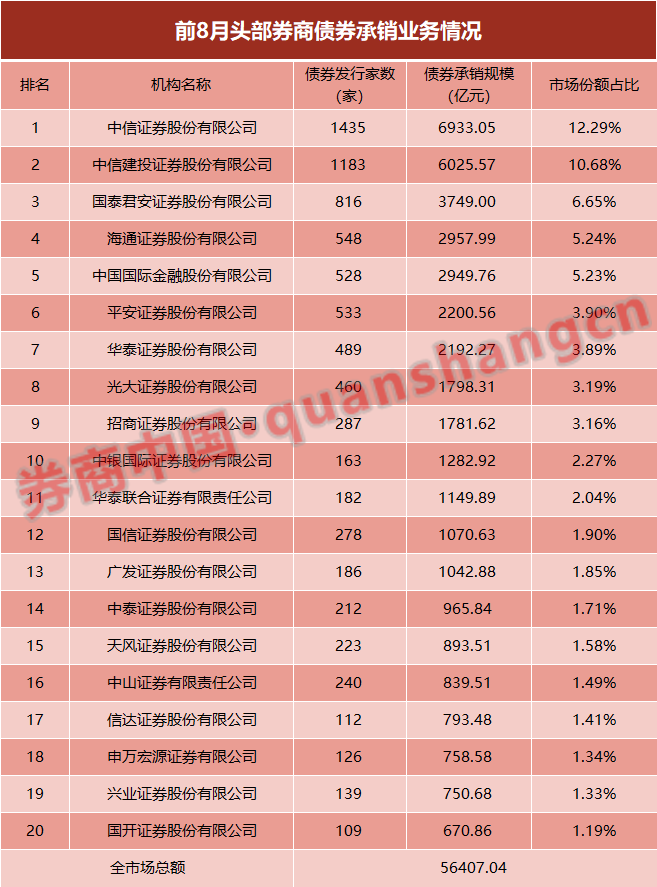

以扣除中票、短融后的口径统计,年内券商累计债券承销规模已超5.6万亿,同比大增近三成。中信证券和中信建投大幅领先,年内债券承销规模双双超过6000亿元;累计有13家券商年内债券承销规模超过千亿。前8月券商累计承销债券11578只,总规模达5.64万亿,同比增长28.77%。中信证券以6933.05亿的累计承销规模稳居榜首,中信建投则承销了6025.57亿。

----------

债券市场持续火爆,券商的债券承销业务规模也水涨船高。东方财富Choice数据显示,截至8月底,以扣除中票、短融后的口径统计,年内券商累计债券承销规模已超5.6万亿,同比大增近三成。

其中,中信证券和中信建投依然大幅领先行业,年内债券承销规模双双超过6000亿元;国泰君安、海通证券等紧随其后,累计有13家券商年内债券承销规模超过千亿。

年初融资成本下行,疫情导致企业流动资金紧张等因素推动债券发行规模增加,近期随着流动性边际收紧,融资成本逐步稳定,发债规模增速提高的动力减缓。但是,市场人士认为,刚性的借新还旧需求仍在,9月到12月的发债规模有望维持高位,券商相关业务也可能持续火爆。

券商债券承销规模持续上升

庞大的债券市场,为券商提供了足够的业务规模,东方财富Choice数据显示,前8月券商累计承销债券11578只,总规模达5.64万亿,同比增长28.77%。

中信证券和中信建投依然是行业当之无愧的龙头,前8个月,中信证券以6933.05亿的累计承销规模稳居榜首,中信建投则承销了6025.57亿。

同时,国泰君安、海通证券、中金公司、平安证券、华泰证券、光大证券、招商证券、中银国际、华泰联合、国信证券以及广发证券的同期债券承销规模都超过了1000亿元,使得千亿规模的券商达到了13家。国泰君安以3749.04亿元的规模位居行业第三,也是除了“双中”之外唯一达到3000亿规模的券商。

“债券承销业务相对标准化,‘马太效应’会比较明显,”一家中型券商债券承销人员对券商中国记者表示,债券承销也会和IPO、再融资等业务绑定,事实上增强了头部券商的规模效应。

对券商而言,债券承销业务中,中票、短融等产品往往已经成为厮杀的蓝海,券商在相关业务上低价厮杀已经屡见不鲜,相对而言,公司债不仅规模较大,利润空间也更高,是各家券商关注的重点。

数据上看,同期券商公司债累计承销规模已经达到了2.22万亿,占整体债券承销业务的比例达到39.36%,远远领先于非政策性金融债、地方政府债以及资产证券化产品。其中,中信建投以2477.32亿元的规模大幅领先市场,领先中信证券接近1000亿元,整体市场占比超过10%。

借新还旧支撑发债规模,券商业务有望持续火爆

2020年上半年,为对冲疫情对国内经济造成的冲击、缓解市场流动性风险,国内边际宽松力度明显加大,推动1-4月发债成本显著下行,推升了全市场债券发行的规模,使得券商相关业务也水涨船高。

新世纪评级在一份报告中统计,上半年传统信用债累计发行6.45万亿元,同比大幅增长44.41%;净融资3.09万亿元,较上年同期多1.85万亿元,创历史新高。

不过,该报告同时指出,受利率较前期低点已明显上升影响,信用债发行将受到一定影响,预计下半年信用债发行增速将有所回落。

事实上,近期已经有多个主体放弃债券发行,一定程度上印证了该报告的观点。刚刚过去的8月份,共有85只信用债(企业债、公司债、中票、短融、资产支持证券)推迟或取消发行,规模合计498.51亿元。

比如,近日大同煤矿就公告称,由于近期市场波动较大,公司融资安排变更,拟取消2020年度第三期中期票据的发行。

但是,整体来看,借新还旧的刚性需求导致年内债券发行的规模不会大幅下降,年内剩余期间债券发行规模仍然会维持高位。

上海一家券商的首席债券分析师向记者分析,年内信用债到期偿还量为8.05万亿元,提前兑付量为0.29万亿元。假设全年回售量维持在2019年的0.59万亿元,则总偿还量为8.93万亿元。因此,预计2020年信用债发行量可能为12.88万亿。截至8月31日,已经发行8.23万亿元信用债,意味着9-12月还可能发行4.65万亿元。

“最近很多发不出来,是因为有发行人不愿意接受现在上升的利率,”该首席分析师表示,在借新还旧的压力下,发行主体会慢慢接受当前的发行成本,发行规模也会回升。